日前,中国普惠金融研究院发布了《小微企业金融健康报告》(简称《报告》),为观察小微企业经营状况提供了体系化的度量工具。平安普惠融资担保有限公司(简称“平安普惠”)对报告提供了小微经营主体调研样本和研究方向的支持,并持续为小微企业提供“金融+经营”双重赋能。

小微企业“金融表现”较为健康,融资难仍存在

《报告》指出,“金融健康”衡量的是一个小微企业是否可以维持良好的日常财务运营、稳健地应对经营活动中的潜在风险、周全地准备当下和未来发展所需财务资源,体现了企业的良好运转状态、免疫力和成长潜力。金融健康的小微企业往往生存能力更强,实现盈利和长期发展的潜力更大,对未来发展预期更积极,更有信心。

近年来,普惠金融政策持续发力,小微企业金融可得性明显提高,贷款成本明显下降,金融支持小微企业发展取得成效。《报告》显示,近三分之二的样本小微企业金融表现较为健康,有约二分之一的样本企业实现盈利,约四分之一的小微企业正在为了扩大生产规模而积极融资。总体看小微企业对未来发展充满期待。

另一方面,《报告》也指出,样本数据中有41%的小微企业将融资成本压力列为前三位的经营成本压力来源,47.38%的企业表示目前经营面临融资困难。

课题组调研发现,日常财务管理方面,小微企业的应收账款拖欠问题较为严峻,资金回流压力较大。数字化转型方面,数字化管理系统在样本企业中的应用普及率有待提高。资本筹措管理方面,部分小微企业依然存在融资难、融资贵的问题,从银行融资面临缺乏抵质押担保物、银行授信流程复杂且时间较长、融资成本高等困难。风险管理方面,小微企业现金储备不够充足、抗风险能力有待提升。

目前,银行仍然是小微企业融资的主要渠道,但非银行金融机构同样发挥着重要补位价值。《报告》数据显示,33.6%的小微企业同时通过传统银行和非银获得贷款,非银机构补足了银行贷款未充分满足的资金缺口;有16%的小微企业“仅通过非银机构获得贷款”。

“金融+经营”双重赋能,助力小微金融生态正循环

针对上述“金融健康”表现,《报告》提出了包括金融机构要不断优化普惠金融产品服务,提高金融可得性和适配性,通过“信贷+”综合金融服务进行经营赋能等在内的旨在更好满足小微企业不同成长阶段的多样化需求的若干解决方案。

《报告》建议,要发挥非银行金融机构的补位价值。从市场侧实践来看,商业化融资担保公司在简化流程、优惠费率、精准滴灌等方面通过推出专属服务等方式,强化对小微企业的增信赋能,为小微企业焕活、增韧贡献力量。

以平安普惠为例,在金融赋能方面,平安普惠与银行以及非银机构合作,通过融担模式助力合作银行更好地实现小微贷款“敢贷愿贷”,提高小微企业融资的可得性和适当性;同时,通过多种消保宣传提升小微企业主的金融知识能力。

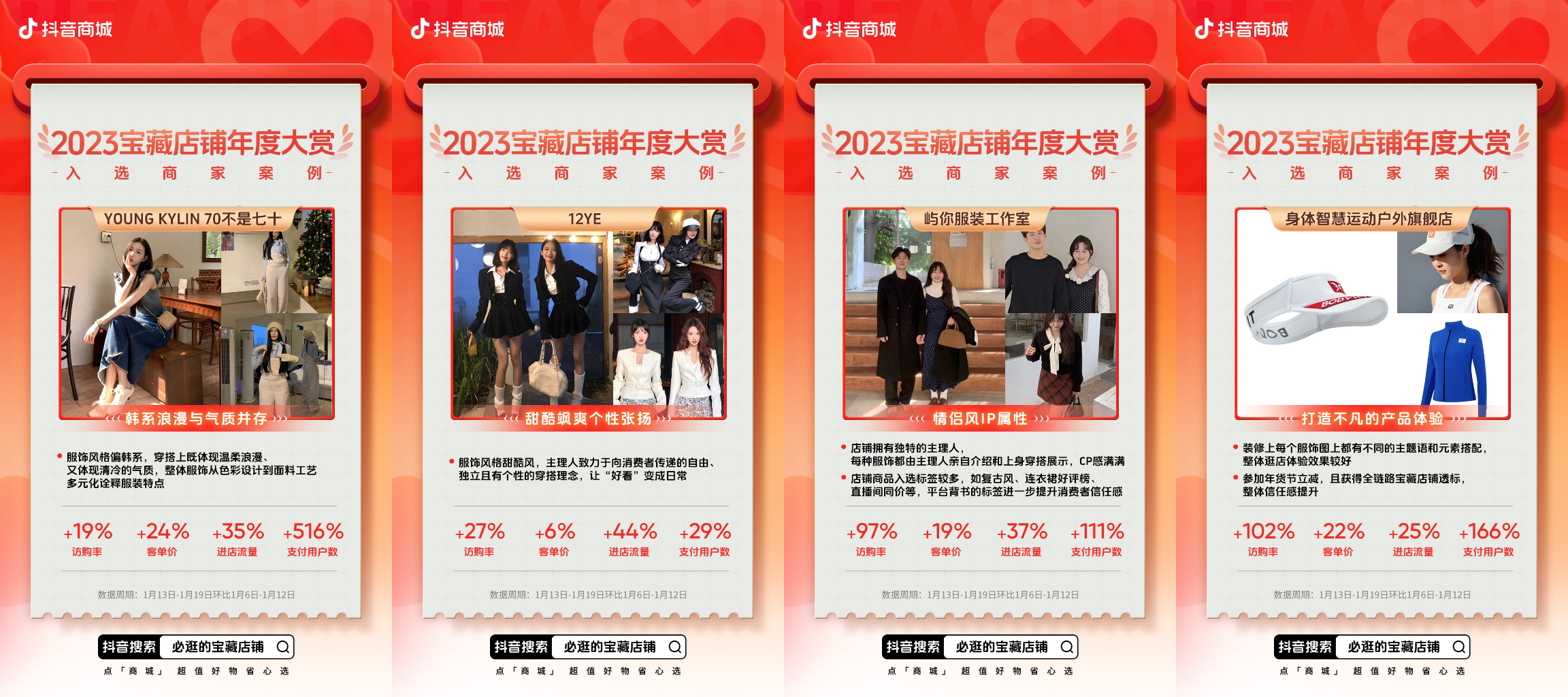

在经营赋能方面,平安普惠一方面通过线下的咨询顾问,为小微企业提供综合咨询服务;另一方面通过线上向小微企业主提供联网营销加持,包括获客导流、线上经营工具等。如针对餐饮和零售类小微企业,平安普惠开创了短视频营销新模式,联合抖音推出“人气小店”营销专项活动,贴合餐饮小微业主获客痛点,帮助小微企业线上流量导入和口碑破圈,带动线下更多客流。

当前,金融健康已成为普惠金融高质量发展阶段的重要指标,体现出普惠金融服务所追求的“负责任”与“可持续”理念。平安普惠将持续关注小微金融健康领域,进一步筑牢“金融为民”理念,助力构建可持续发展的数字普惠金融生态体系,为普惠金融高质量发展注入新思路、焕活新力量。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。