来源:易方达基金

《三国演义》中,诸葛亮在隆中草庐阐述了“三分天下”的战略构想。此后,刘备占荆州、图益州,就是按照这个战略,一步步进行的战术安排。

在资产配置的领域,也有战略和战术之分。战略资产配置(SAA)指的就是资产组合的长期投资策略,大家可以根据自己的预期收益目标、风险承受能力等因素,设定投资组合的长期目标权重。

但只设定好这个战略比例并不够,还需要搭配战术资产配置(TAA)。简单来说,就是根据短期内的市场状况,对资产配置的权重进行灵活调整,力争增加组合的获利机会。

战术配置的代表性方案之一是美林时钟。接下来,我们就从了解美林时钟开始,和大家展开说说普通投资者要如何做好资产配置。

你听说过美林时钟吗?

美林投资时钟由美国投行美林证券于2004年提出,他们对美国市场30多年的数据进行了回测验证,在经济周期和资产表现之间建立了直观的联系。

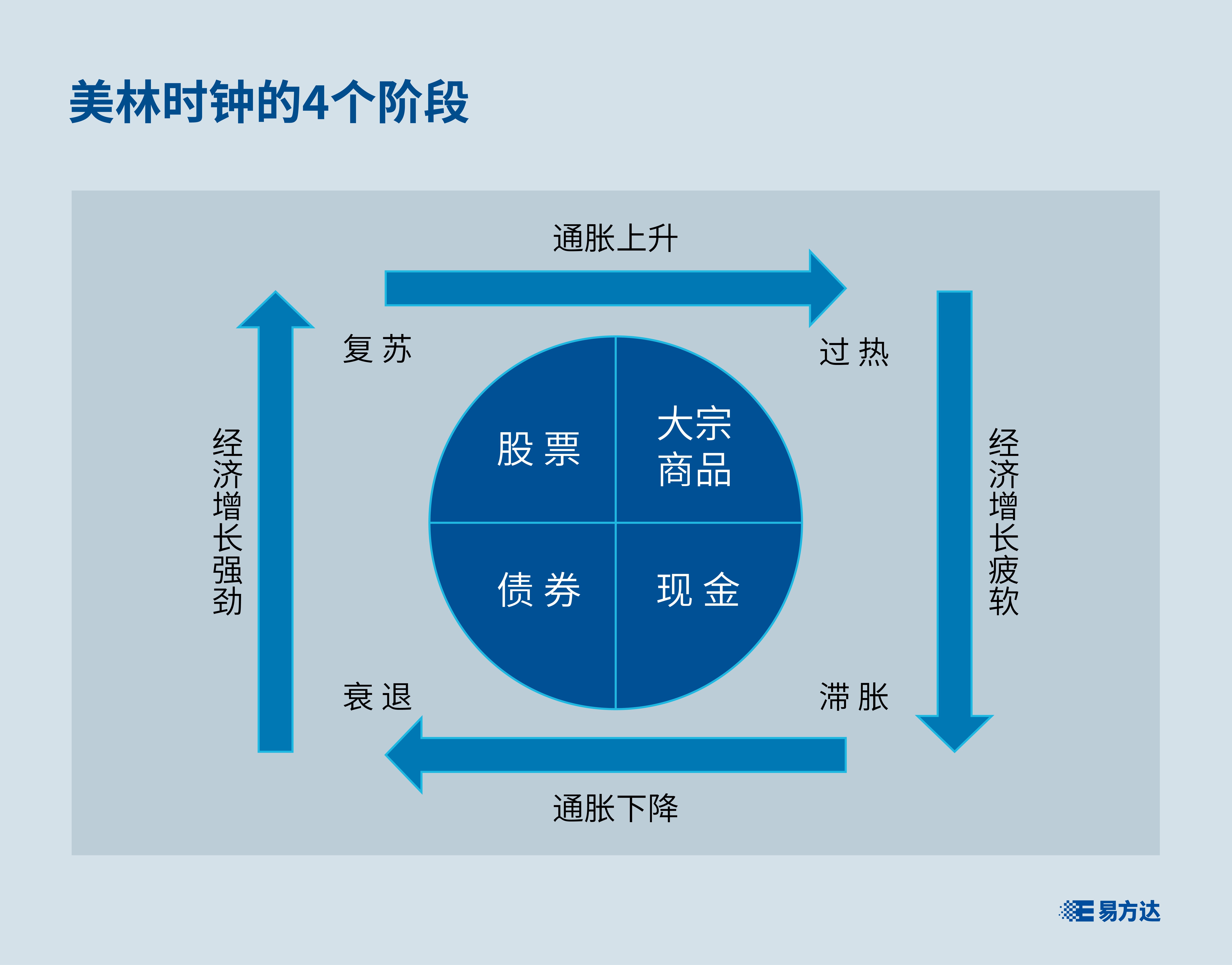

美林时钟使用CPI和OECD计算的产出缺口这两个指标分别代表通胀和经济增长,将经济周期分为“衰退-复苏-过热-滞胀”4个阶段。

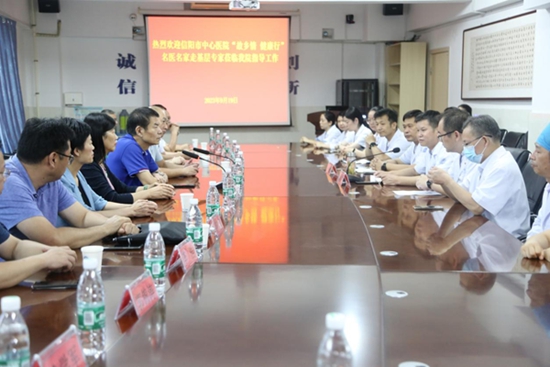

如下图所示,一个经典的盛衰周期从左下角的“衰退”阶段开始,顺时针方向变化,债券、股票、大宗商品和现金这四类资产依次会产生最好的回报。

例如,在经济衰退阶段,GDP增长缓慢,经济低迷,产能过剩、需求不足,推动通胀下行。企业盈利较差,股票表现一般;央行为了提振经济可能会采取宽松的货币政策,债券受益于市场利率下行,将成为该阶段表现最好的资产。

而在复苏阶段,GDP增长加速,但由于过剩产能尚未消耗完毕,通胀仍未提升,债券收益率保持在较低水平;而企业盈利正在快速复苏,因此这一阶段股票的表现优于其他资产。

总的来看,美林时钟的基本逻辑其实就是基于宏观经济周期,进行资产配置的战术调整。

假设你有一个战略资产配置为“20%股+80%债”的投资组合,并且你判断当前经济处于复苏阶段,股票表现可能更好,那就可以适当提高股票配置比例,降低债券配置比例。

战术配置,不止需要宏观经济分析

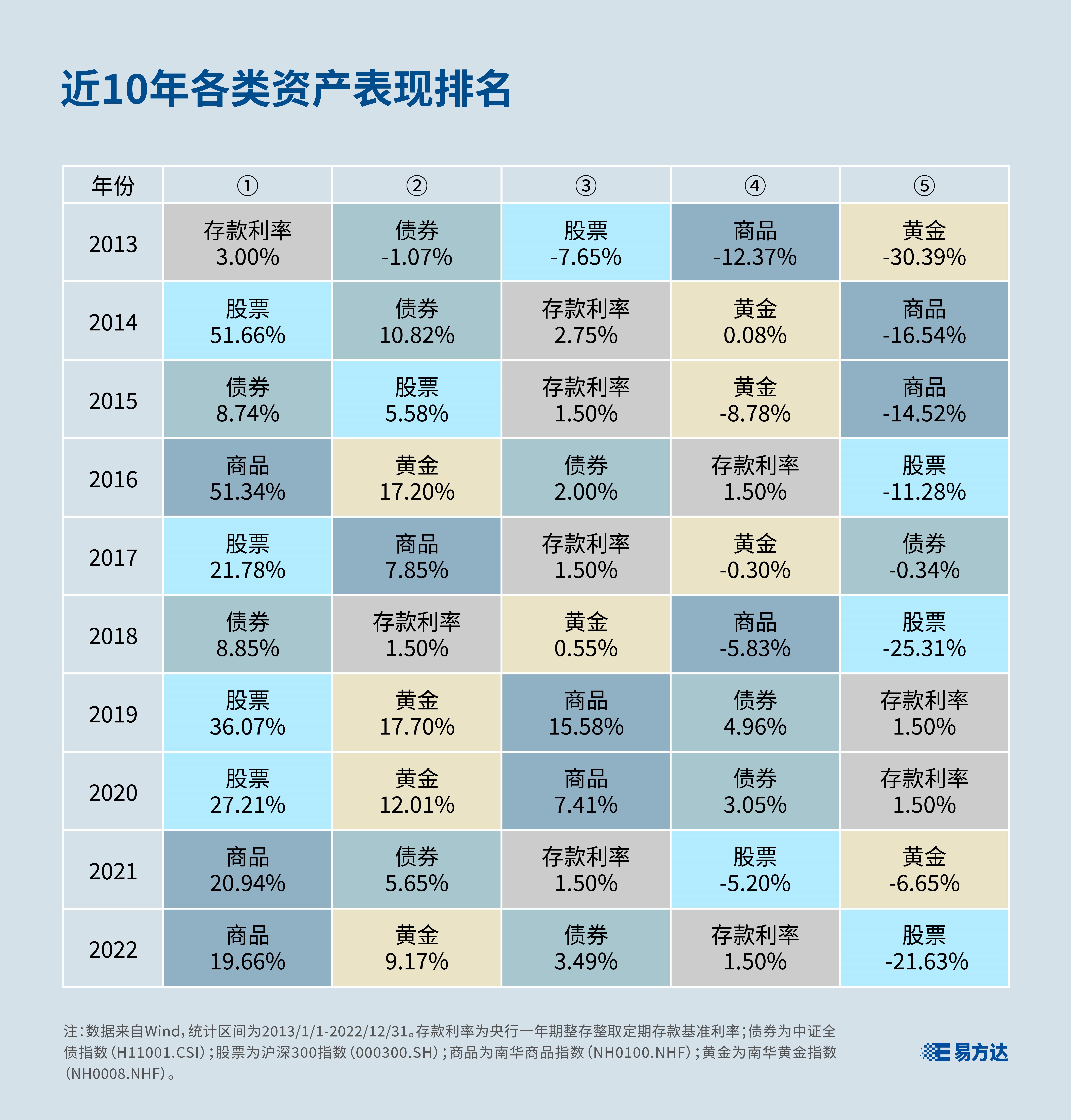

但美林时钟不是万能的,在实际投资中,想要做出准确的判断并不简单。从下图可以看到,过去10年,股票、债券、商品等各类资产涨跌不一。

宏观政策、经济数据、市场情绪等诸多因素都会对资产表现产生影响,且影响的方向、程度都不一样。

因此,在做战术配置决策时,除了进行宏观基本面分析,还要综合考虑资金、估值等多种因素,审时度势调整投资组合,才有可能争取到更高的风险调整后回报。

例如估值方面,可以通过股票市盈率PE的倒数(E/P)和债券收益率,来观察股票和债券的性价比。

E/P可以理解为股票投资的收益率,20倍的PE可以算出E/P为5%,即相对于当前股价,可以获得5%的回报率。如果E/P与债券收益率的差值处于历史高位,则说明股票相对债券未来表现可能更好。

战术调整是一项复杂且精密的工作,对于普通投资者来说,不妨可以考虑借助专业资产管理机构体系化的多资产投研优势,以更加省心省力的方式获取多元策略的超额收益。

以易方达基金的多资产业务为例,在具体操作中会采用自上而下与自下而上相结合的投资研究方法,将团队对宏观经济周期的判断、对中观板块行业轮动的追踪与微观个股个券深度研究相互结合,构建一个长期的股债配置中枢比例。

同时,根据经济基本面、估值、市场情绪等中短期情况积极调整投资组合的权重,争取超越基准的超额收益。这意味着,投资组合有时可能会超配股票,有时又会超配债券。