金价是越等越贵了。

上周,沪金价格一度冲到历史最高的480.26元/克。截至9月19日,上海黄金交易所金价收于469.80元/克。在此背景下,跟踪黄金交易所现货合约交易的ETF以及ETF联接基金也是“涨”声一片。

而值得注意的是,国内金价的表现要比海外强得多。从8月份开始,国内外金价走势就出现背离。我们做过统计,过往5年,人民币计价的黄金AU9999与国际黄金经汇率调整之后的价差中位数为1.6元/克,但上周该价差已自前一周的13元/克飙升至33元/克的极端水平。

国内金价为何表现更强?

国内金价表现更强,总结下来可能有三方面的原因:

01黄金消费需求强劲

临近中秋国庆“双节”,黄金的消费热潮升温,众多下游珠宝商的订货会集中召开,部分金店的黄金销售价格突破600元/克。叠加近期黄金进口量相对较低,进一步助推黄金价格攀升。

02海外加息预期升温

美国8月CPI再次较7月回升,除了能源价格的上涨推动外,核心通胀中住房与服务成本均居高不下,整体通胀粘性明显。特别是在欧洲央行延续加息25BP的背景下,市场对于美联储进一步行动的忧虑在短期继续压制金价表现。

03人民币汇率波动

近期人民币相对美元的汇率波动,也间接使得沪金的价格相较于国际金更具有韧性。

金价能否接着涨?

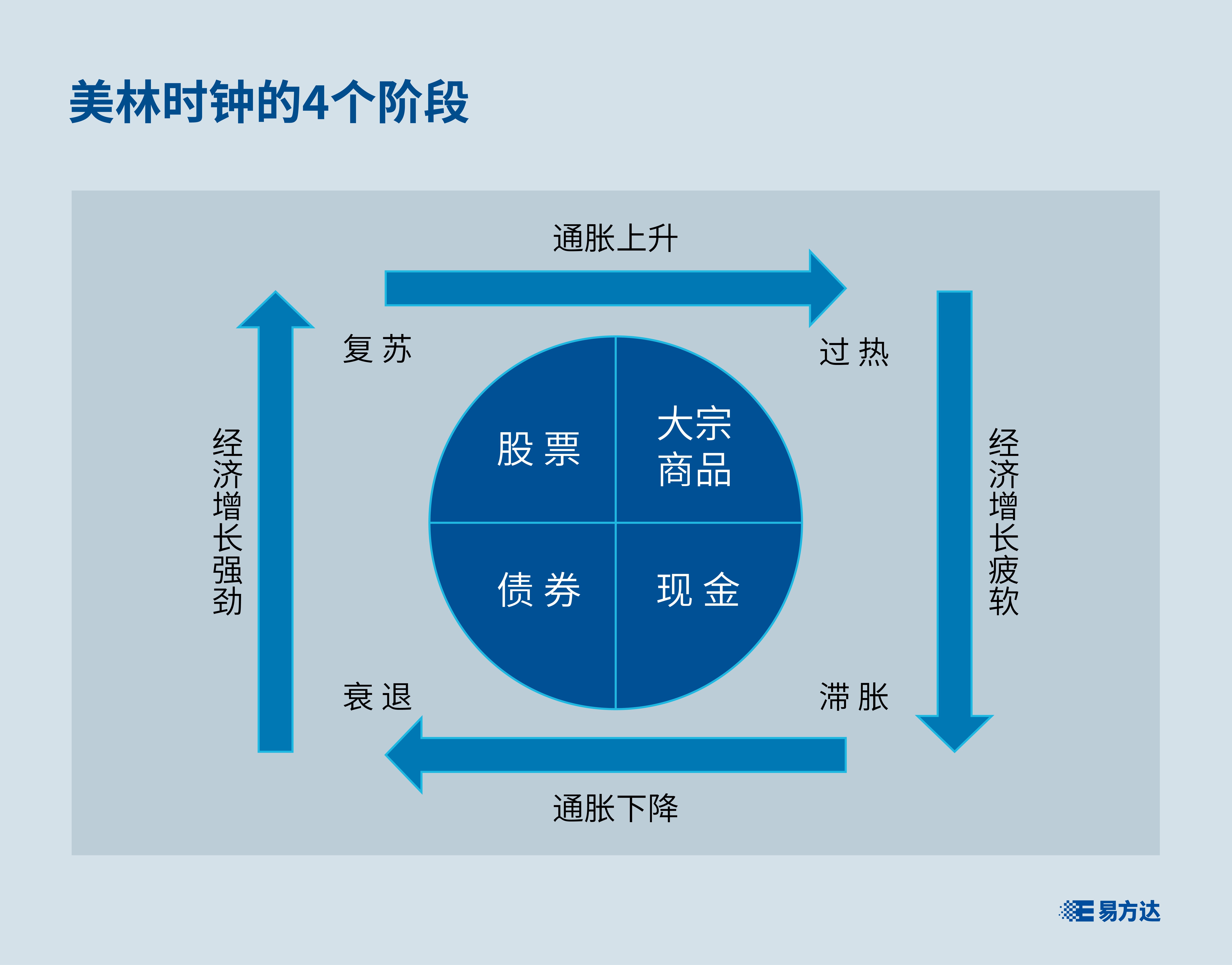

在二季度的大部分时段里,由于美国经济的韧性表现,以及表观通胀数据的快速回落,黄金资产承受了实际利率框架下较为不利的场景压力。

但实际上,美国通胀与消费市场的强弱是货币的一体两面。表观通胀的回落很大程度上是受到去年高基数的影响。

从三季度开始,这种基数效应逐渐减弱,通胀表现与消费者信心及经济的联动更为紧密。无论后续是通胀与消费双滑落的衰退场景,还是美联储坚持紧缩的滞胀场景,对黄金而言都提供了中长期的托底保障,仅需耐心等待催化剂的到来。

黄金还能入手吗?

金价的上涨逻辑本质并没有发生变化,因此中长期配置价值依然存在。不过也有一点需要注意:近期持续的海内外价差可能在一定程度上提前透支人民币金价的上行动能,当前“内强外弱”的局面或将逐步迎来拐点。

所以对于短期国内高企的金价而言,或许会维持一段时间,但价差最终也会向历史均值回归,未来相对于国际金价的表现可能略显疲弱,有“歇一歇”的可能。不过,调整过后入手,性价比无疑也是更高的。

而比起单笔大额的投资,所长也更建议大家通过定投等方式,分批建仓来应对短期潜在的价格波动。特别是在金价出现调整时加仓,投资体验可能会更好。

与此同时,做好止盈线的设置,及时兑现收益。

我们做过一组测算,在任意时点开始持有黄金,在持有期小于三年的情况下,复合年均回报以及正收益的概率与投资期限的长短保持正向增长的关系。

而当期限超过三年以后,虽然年化回报的中位数仍然在增长,但是正收益的概率有所下降,也就是说获得到期收益的稳定性有所下降。

一般来说,2-3年是比较合适的持有期,但在波动加剧的年份,这样的时长可能会有所缩短。

因此,黄金投资的收益,既不是短期频繁交易“换”来的,也不是简单长期持有“等”来的。提前做好收益预期,才能更好地帮助我们赚自己能力范围内的钱。